Crédit d’impôt travaux

CITE et éco-PTZ – Cumul possible quelles que soient les ressources

Après avoir créé la surprise en supprimant la mesure du PLF 2017, annoncée par le gouvernement dès mars 2016, autorisant le cumul, sans condition de ressource, du CITE et de l’éco-PTZ, les députés reviennent sur leur vote.

Ainsi donc, conformément à ce que prévoyait le texte initial et à ce que le gouvernement annonçait en mars, tous les contribuables, quel que soit leur niveau de ressources, pourront bénéficier du crédit d’impôt en faveur de la transition énergétique au titre de la réalisation de travaux (permettant d’améliorer les performances énergétiques de la résidence principale) financés par un éco-PTZ. Le cumul serait autorisé pour les offres d’avances émises à compter du 1er mars 2016.

Note : Les projets de loi de finances pour 2017 et de loi de finances rectificatives pour 2016 font l’objet des derniers ajustements et devraient être adoptés définitivement dans les tous prochains jours. Ils seront ensuite soumis à l’examen du Conseil constitutionnel avant que les lois ne soient publiées et ne deviennent pleinement applicables. A l’issue de cette procédure, nous vous présenterons, en janvier, une synthèse de leurs principales mesures.

Revenus fonciers

Nouveau dispositif de déduction forfaitaire dans le secteur intermédiaire

Dans le cadre des discussions du projet de loi de finances rectificative pour 2016, le gouvernement propose la suppression des dispositifs « Besson ancien », dès le 31 décembre 2016, et « Borloo ancien », à compter du 31 janvier 2017, et leur remplacement par un nouveau dispositif de déduction forfaitaire des revenus bruts fonciers.

L’avantage fiscal s’appliquerait aux locations dans le secteur intermédiaire et social dans les zones géographiques « tendues » ou en dehors de ces zones en cas de location intermédiée.

Il serait conditionné à :

– la conclusion d’une convention à loyer maîtrisé (convention à loyer intermédiaire, social ou très social) avec l’agence nationale de l’habitat (ANAH) entre le 1er janvier 2017 et le 31 décembre 2019,

– au respect de plafonds de loyer et de ressources des locataires,

– à l’engagement du contribuable de louer ou, le cas échéant, de donner en mandat de gestion, le logement nu à usage d’habitation principale pendant toute la durée d’application de la convention conclue avec l’ANAH.

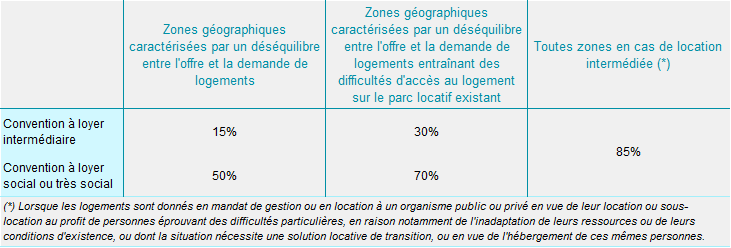

Le taux de la déduction serait fixé à :

Les associés de société non soumise à l’impôt sur les sociétés (IS) pourraient bénéficier de l’avantage s’ils s’engagent à conserver leurs parts pendant toute la durée de la convention.

En cas de non-respect de l’un des engagements conditionnant l’octroi de la déduction ou de cession du logement ou des parts sociales la déduction ferait l’objet d’une reprise au titre de l’année de la rupture de l’engagement ou de la cession.

Plateformes en ligne

Vers une obligation pour les plateformes de déclarer les revenus des utilisateurs

Toujours au cours de débats sur le projet de loi de finances rectificative pour 2016, les députés ont adopté une mesure mettant en place, à compter du 1er janvier 2019, à la charge des plateformes en ligne, une obligation de déclaration automatique sécurisée (DAS) des revenus de leurs utilisateurs à destination de l’administration fiscale.

Note : Pour mémoire, une mesure similaire avait été proposée dans le cadre de la loi de finances pour 2016, mais elle s’était toutefois transformée, au cours des débats, en une simple obligation d’information des utilisateurs des plateformes concernées.

Toutes les plateformes en ligne mettant en relation des particuliers ou des professionnels en vue de la vente ou du partage d’un bien (voiture, logement, etc.) ou de la fourniture d’un service (transport, cuisine, bricolage, etc.) seraient concernées, qu’elles soient françaises ou étrangères, sans distinction entre les différents secteurs d’activité.

Si la mesure était adoptée, les plateformes seraient tenues de communiquer à l’administration fiscale :

– les noms, prénoms et date de naissance de l’utilisateur (ou, le cas échéant, la dénomination, l’adresse et le numéro SIREN de l’utilisateur personne morale),

– l’adresse électronique de l’utilisateur,

– son statut (particulier ou professionnel),

– le montant total des revenus bruts perçus au cours de l’année civile au titre des activités réalisées via la plateforme ainsi que la catégorie à laquelle ils se rattachent, etc.

Bénéfices agricoles

Délai d’adhésion à CGA en cas d’option pour le réel en 2016 : tolérance

A titre de tolérance exceptionnelle, les exploitants agricoles relevant du régime micro-BA qui ont opté ou optent pour un régime réel d’imposition à compter de 2016 peuvent bénéficier de la non-majoration de 1,25 pour l’imposition du bénéfice de l’année ou de l’exercice en cours s’ils adhèrent à un centre de gestion avant le 31 décembre 2016.

Cette mesure de tolérance, annoncée par l’administration fiscale le 2 décembre dernier, fait logiquement suite à la précédente mesure de tolérance admise en septembre 2016, autorisant les exploitants soumis de plein droit, à compter de 2016, au nouveau régime micro-BA, à opter pour un régime réel jusqu’au 31 décembre 2016 pour l’exercice en cours (alors qu’en principe l’option doit être formulée avant le début de l’exercice auquel le contribuable souhaite voir appliquer le régime réel).

L’administration fiscale a donc logiquement admis que les exploitants bénéficiant de cette mesure de tolérance, peuvent bénéficier de la non-majoration de 1,25 de leur revenu professionnel imposable attachée à l’adhésion à un CGA, quand bien même ils n’auraient pas été adhérents d’un centre pendant toute la durée de l’exercice considéré.