Le projet de loi de finances pour 2022 a été présenté en Conseil des ministres le 22 septembre et est en cours de discussion à l’Assemblée nationale.

Hormis la traditionnelle revalorisation du barème de l’IR (de 1,4 % cette année), ce texte ne contient pas de mesures d’envergure relatives à la fiscalité des particuliers et à l’immobilier, et se concentre principalement sur les entreprises. Au cours des 1ers débats, les députés ont adopté quelques nouvelles mesures concernant notamment l’imposition des revenus exceptionnels ou différés, la fiscalité applicable aux cessions de crypto-actifs et l’exonération de certains pourboires.

1 – Revalorisation du barème de l’IR

Barème 2021

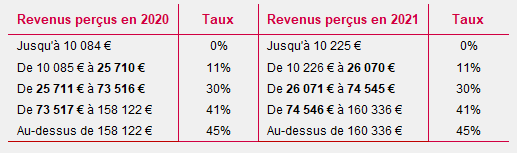

Le projet de loi de finances pour 2022 propose de revaloriser le barème de l’IR de 1,4 % afin de tenir compte de la hausse des prix (hors tabac). Ainsi, le barème devrait évoluer de la façon suivante pour les revenus perçus en 2020 :

Les barèmes de taux neutre du PAS (prélèvement à la source de l’IR) seraient revalorisés dans les mêmes proportions

Revalorisation des seuils, plafonds ou abattements

Les seuils et limites indexés sur le barème devraient être « relevés dans la même proportion que la limite supérieure de la 1ère tranche du barème de l’impôt sur le revenu », c’est-à-dire de 1,4 %.

Chaque 1/2 part du quotient familial devrait ainsi être plafonnée à 1 592 € (au lieu de 1 570 € pour 2020).

Le projet de loi de finances prévoit également la revalorisation, dans la même proportion (soit 1,4 %) :

- – du montant de l’abattement pour enfant rattaché (servant également de plafond de déduction aux pensions alimentaires versées aux enfants majeurs) qui passerait de 5 959 € à 6 042 € au titre de 2021 ;

- – de la décote. Ainsi, au titre des revenus perçus en 2021, ce mécanisme devrait bénéficier aux contribuables dont l’IR est inférieur à :

– 1 744 € (contre 1 620 € en 2020) pour les célibataires, veufs ou divorcés,

– 2 886 € (contre 2 847 € en 2020) pour les couples soumis à imposition commune.

2 – Revenus imposables

2 – 1 Revenus exceptionnels – Quotient et déficits

Pour éviter que les contribuable voient leur taux d’imposition augmenter significativement à l’occasion de la perception de revenus exceptionnels (par leur nature et leur montant) ou différés, le système du quotient permet de limiter la progressivité de son impôt.

Une question restait en suspens quant aux modalités de prise en compte, dans le cadre de ce dispositif, des déficits globaux ou catégoriels. Alors que l’administration fiscale considère que le déficit doit être imputé avant application du système du quotient, le Conseil d’Etat a au contraire jugé que, faute de précision dans la loi, il convenait d’imputer le déficit après application du système de quotient (ce qui est plus favorable au contribuable).

Un amendement adopté par les députés conforte la position moins avantageuse retenue par l’administration fiscale en l’intégrant explicitement dans la loi.

2 – 2. Actifs numériques : précision du cadre fiscal

Les députés ont adopté 2 amendements précisant le régime fiscal des cessions d’actifs numériques :

- – pour les cessions réalisées à compter du 1er janvier 2023, les plus-values de cession de ces actifs, actuellement imposées à l’IR au taux forfaitaire de 12,8%, pourraient, sur option, être imposées au barème de l’IR,

- – l’appréciation du statut professionnel ou non professionnel du contribuable qui vend des actifs numériques, serait calée sur celle retenue pour les transactions boursières. Ainsi, seraient considérés comme des professionnels, les contribuables se comportant comme ceux qui se livrent à titre professionnel à ce type d’opérations (sur la base d’un faisceau d’indices dont : le nombre et la fréquence des opérations, leur échelonnement dans le temps, leur nature et la technicité qu’elles requièrent, la diversité des contrats souscrits, l’importance du portefeuille, l’importance du profit réalisé).

2 – 3 Pourboires versés aux professionnels du secteur Café Hôtellerie Restauration (CHR)

Les pourboires perçus par les professionnels du secteur Café Hôtellerie Restauration (par carte bancaire et/ou argent liquide) en 2022 et 2023, devraient être exonérés d’IR à condition que leur rémunération n’excède pas 1,6 SMIC .

3 – Crédit d’impôt pour emploi d’un salarié à domicile – Sécurisation pour les prestations réalisées à l’extérieur du domicile

Le projet de loi prévoit de sécuriser le crédit d’impôt pour emploi d’un salarié à domicile, en inscrivant dans la loi l’éligibilité de certains services réalisés à l’extérieur du domicile, lorsque ces prestations sont incluses dans une offre globale d’activités effectuées à domicile :

- – livraison de repas à domicile ;

- – collecte et livraison à domicile de linge repassé ;

- – livraison de courses à domicile ;

- – accompagnement des enfants de plus de 3 ans dans leurs déplacements en dehors de leur domicile (promenades, transport, actes de la vie courante) ;

- – téléassistance et visio assistance ;

- – prestation de conduite du véhicule personnel des personnes âgées, des personnes handicapées ou atteintes de pathologies chroniques, du domicile au travail, sur le lieu de vacances, pour les démarches administratives ;

- – accompagnement des personnes âgées, des personnes handicapées ou atteintes de pathologies chroniques dans leurs déplacements en dehors de leur domicile (promenades, aide à la mobilité et au transport, actes de la vie courante).

Note : L’éligibilité de ces services réalisés à l’extérieur résultait d’une tolérance que l’administration fiscale avait admise dans sa doctrine, doctrine qui a été annulée en 2020 par le Conseil d’Etat. Devant le tollé provoqué par cette décision, le gouvernement est rapidement intervenu pour indiquer que les « services extérieurs » demeuraient éligibles au crédit d’impôt sur la base d’une autre circulaire, et qu’il n’avait aucunement l’intention d’appliquer la décision du Conseil d’Etat. Pour sécuriser le dispositif, le projet de loi prévoit d’inscrire ce principe dans la loi.

4 – Fin de l’exonération des intérêts des comptes d’épargne d’assurance pour la forêt (CEAF)

Les intérêts des sommes déposées sur un CEAF ouvert avant le 1er janvier 2014 sont exonérés d’impôt sur le revenu, dans la limite de la fraction des intérêts correspondant au taux de rémunération de 2%.

Le Projet de loi prévoit de supprimer cette exonération dès l’imposition des revenus perçus en 2021.

5 – Fiscalité des entreprises

5 – 1 Allongement des délais d’option pour le régime réel

Les entrepreneurs soumis de plein droit au régime des micro-entreprises (lorsque leur chiffre d’affaires n’excède pas certaines limites) peuvent opter pour un régime réel d’imposition leur permettant de déterminer leur bénéfice imposable en déduisant leurs charges réelles, et non plus de façon forfaitaire.

Le projet de loi prévoit d’harmoniser et d’allonger les délais dont disposent les entrepreneurs pour exercer cette option ou au contraire y renoncer. Ces délais sont en effet variables selon la catégorie d’imposition et la nature de la demande (option ou renonciation). La plupart de ces délais (dont un grand nombre expire le 1er février de l’année au titre de laquelle l’option s’applique) sont jugés trop brefs.

Le projet de loi prévoit que ces options ou renonciations devraient être effectuées dans le délai de dépôt de la déclaration afférente à la période d’imposition précédant celle au titre de laquelle l’option ou la renonciation s’applique (c’est-à-dire début mai N, pour une application effective au titre de l’exercice, soit 3 mois de plus). Ce délai serait même repoussé d’une année (mai N+1) pour les options au régime réel formulées :

- – comme aujourd’hui par les BIC au titre de l’année de leur création et par les BNC (année de création ou les suivantes),

- – pour les BIC souhaitant opter pour le régime réel la 1ère année au cours de laquelle ils basculent (en raison de leur chiffre d’affaires) dans le régime micro et, pour les bénéfices agricoles, au titre de leur 1er exercice (création d’activité).

Cette mesure devrait s’appliquer aux options et renonciations exercées à compter du 1er janvier 2022.

5 – 2 Exonération des plus-values de cession d’entreprises

Pour faciliter la transmission et la reprise d’entreprises, le projet de loi prévoit d’assouplir 3 dispositifs :

- – Exonération en raison de la valeur de l’entreprise

Les plus-values réalisées à l’occasion de transmissions à titre gratuit ou onéreux d’entreprises ou de branches complètes d’activité bénéficient d’une exonération totale ou partielle à condition notamment que l’activité ait été exercée depuis 5 ans et que la valeur des biens transmis n’excède pas respectivement 300 000 € et 500 000 €.

Le projet de loi prévoit : rehausser ces plafonds à hauteur de 500 000 € pour une exonération totale et de 1 000 000 € pour une exonération partielle.

- – Exonération des plus-values de cession d’entreprise ou de titres en cas de départ à la retraite

Les exploitants cédant, à l’occasion de leur départ à la retraite, leur entreprise ou l’intégralité des titres qu’ils détiennent dans une société ou un groupement, en principe non soumis à l’IS, dans lequel ils exercent leur activité professionnelle, peuvent bénéficier, sous certaines conditions, de l’exonération de la plus-value réalisée à cette occasion.

De la même façon, les dirigeants de petites ou moyennes entreprises (PME) partant à la retraite peuvent en effet bénéficier, jusqu’au 31 décembre 2022, d’un abattement fixe de 500 000 € sur les plus-values de cession des titres de la société soumise à l’impôt sur les sociétés (IS) qu’ils dirigent.

Ces 2 dispositifs ne s’appliquent que lorsque l’exploitant ou le dirigeant cesse toute fonction dans la société (dont les titres ou droits sont cédés) et fait valoir ses droits à la retraite dans les 2 années suivant ou précédant la cession.

Le projet de loi prévoit d’étendre ce délai à 3 ans lorsque le cédant fait valoir ses droits à la retraite entre le 1er janvier 2019 et le 31 décembre 2021 et avant la cession et de proroger de 2 années (soit jusqu’au 31 décembre 2024) la période d’application de l’abattement fixe de 500 000 € sur les plus-values de cession de titres.

- – Cession d’une entreprise en location-gérance

Le projet de loi prévoit d’assouplir les conditions dans lesquelles les cessions de fonds donnés en location-gérance peuvent bénéficier, en cas de départ à la retraite ou de transmission d’une entreprise individuelle d’une valeur n’excédant pas un certain plafond, d’une exonération de la plus-value professionnelle. L’exonération ne serait plus réservée aux situations dans lesquelles le repreneur est le locataire-gérant. Elle serait maintenue y compris lorsque le repreneur n’est pas le locataire-gérant, mais toute personne, sous réserve qu’elle poursuive effectivement l’exploitation.

Renforcement du crédit d’impôt pour la formation du chef d’entreprise

Pour faciliter la formation et/ou la reconversion des travailleurs indépendants, le projet de loi propose de doubler le montant du crédit d’impôt en faveur de la formation des dirigeants pour les entreprises de moins de 10 salariés.

Cette mesure s’appliquerait aux heures de formation effectuées à compter du 1er janvier 2022.